あくまで過去成績としての勝率100%の方法紹介であって、将来の成績を保証する方法ではありません。

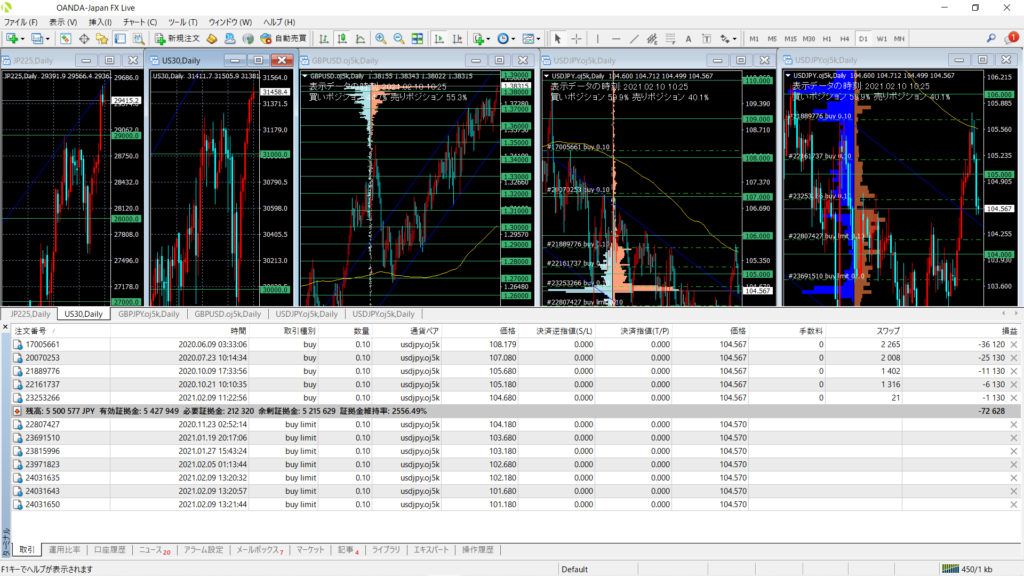

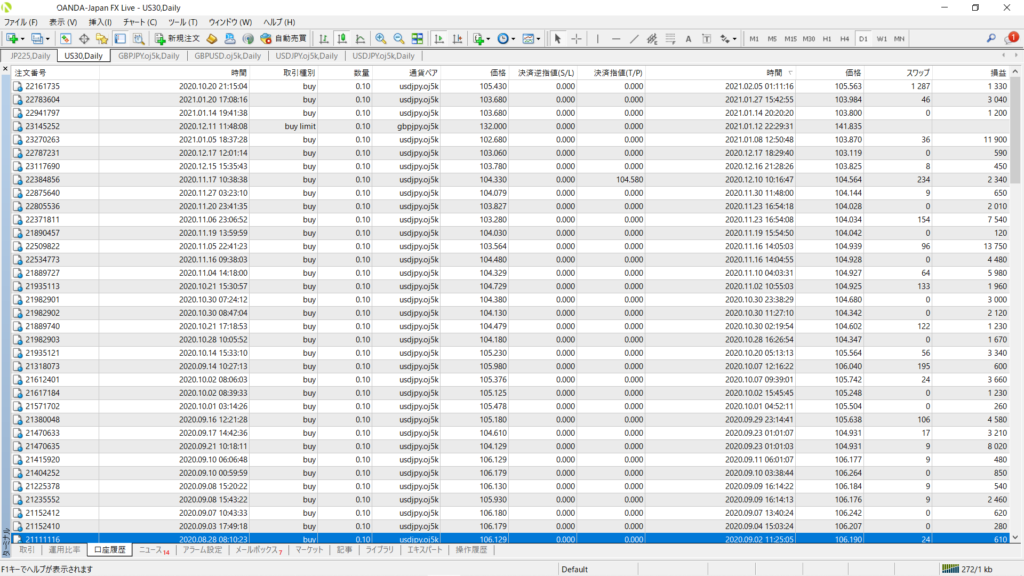

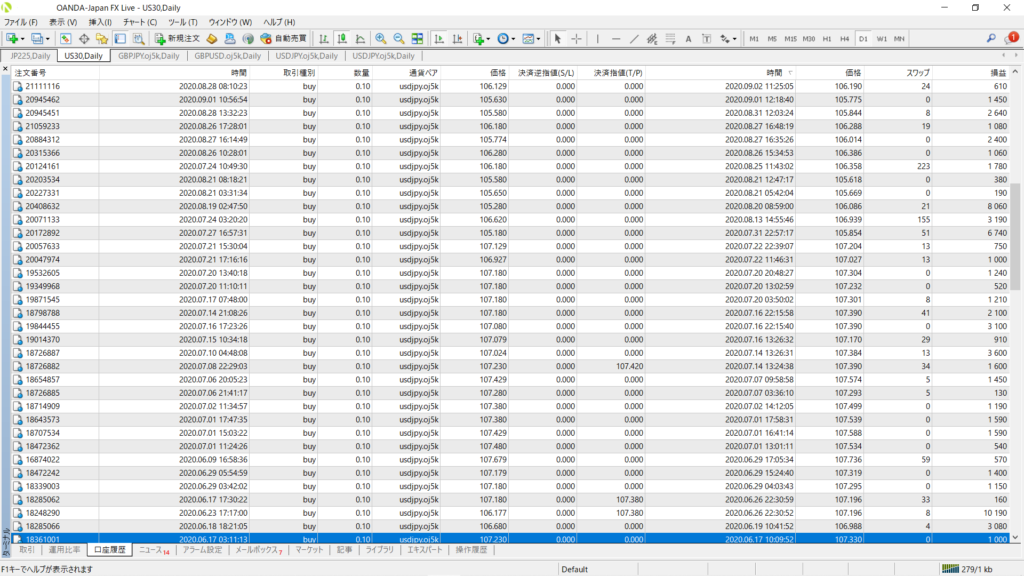

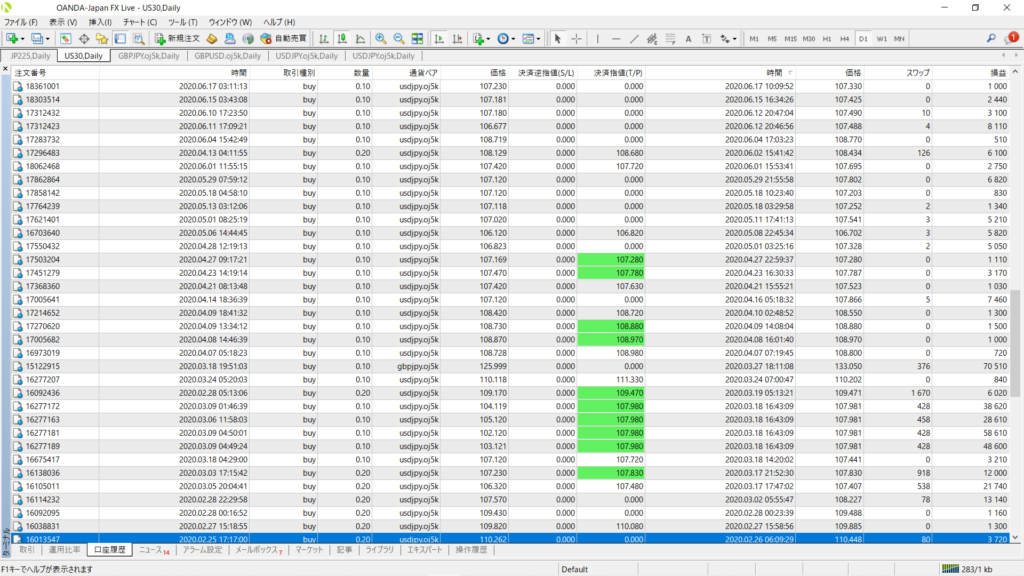

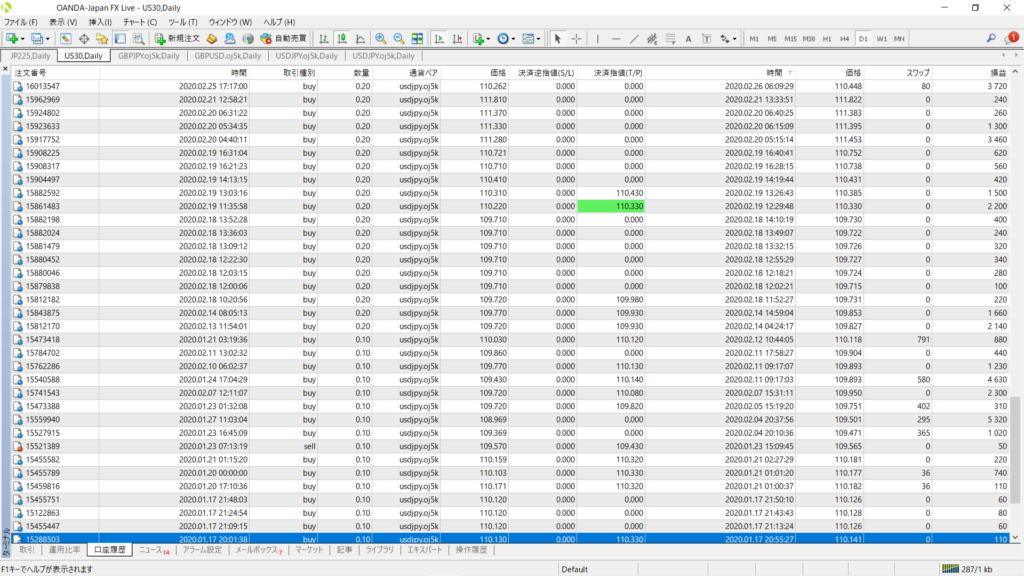

まずはニャン吉のFX長期口座の去年1月から今日までの口座履歴を貼ります。

口座番号は消してありますがライブ口座「OANDA-Japan FX Live」です。

履歴下部の青色反転している行を次のページに重ねるようにして表示させてありますので、全履歴が確認できるかと思います。

表示損益欄に数字がないものは指値(buylimit)の取消です。

損益欄を確認すればマイナス成績が一件もないことが確認できると思います。

この方法でニャン吉は過去通して年利10%~20%くらいを確保できています。

本当は「年利15%~20%」を確保してドヤりたかったのですが、今回履歴を載せるために一年間入出金を我慢してみたところ、なんと今迄確保できていた15%を下回ってしまいました(ノ_く。)

今回年利12%くらいになってしまったのはFXに対して面倒くさくなってきて利確を積極的にしなくなってきたことが大きいです・・・

これはこの方法のデメリットの一つで、勝つ事がわかり切っているので緊張感が低下してしまい、年々FXが面倒くさくなりつつあります。それに従い年々パフォーマンスも落ちています。

あとトランプ政権下では暴落イベントが多く稼ぎ易かったのですが、バイデン政権では今のところドル円の急落がなく、ニャン吉の現在の取引手法ではこの先の利益がもしかしたら期待薄になるかもしれないです。

それでも安定して稼げる方法であることには間違いないので、是非最後まで一読をお願いします。

資金配分と資金管理と取引手法

勝率100%の「方法」を紹介するとしてきましたが、どちらかというと「資金管理」に当てはまる話です。

巷では「取引手法」の習得を重視していますが、正直ニャン吉は「取引手法」なんて「資金管理」に反しない限り何でも構わないと思っています。

「資金管理」さえしっかりできていれば全戦全勝も可能であり、「取引手法」なんて余程間違っていなければ何であっても勝てます。

逆に言えばどんなに優れた「取引手法」であっても修正もせずにひたすら繰り返していればいつかは破綻すると考えています。

「資金配分」は文字通り投資資金を何にどれだけ割り当てるかの問題です。

本来ならば投資全体の戦略としては「資金管理」よりもこちらが大事です。

もしもあなたが資金ゼロから始めるのでしたら積立てNISA・IDECOを中心として更にETFを買い増して、これら投資信託・ETFでポートフォリオの半分以上を形成するようにするのをお勧めします。

ゼロからのスタートでも焦る必要はありません。最初のうちは投資信託・ETFだけを育てるようにして問題ありません。むしろこれらだけで全てにしてもいいくらいです。

ある程度投資信託・ETFが育ったらその後は現物個別株が3~4割程度になるまで育て、最後に長期FXに1割以下の資金を割り当てるようにすることをお勧めします。

更に言うならトレーダーとして開花するまでは、特にリスクの高い投機口座には全資産の1%以下の資金で済ませるといいでしょう。今回の話でいうとFX短期口座やCFD口座等がこれに当てはまります。

厳密に何%という話ではないですが、安定した投資資産内容でポートフォリオの大半を固めておくと、例えリスクの高い商品を取引してもリスクとストレスを抑えることができます。

常にストレスフリーな状況を作っておけばメンタルなんて特に気にしなくても良くなりますよ。

「資金管理」は今回FXに限って話を進めますが、「証拠金管理」ともいえるかもしれません。合計して何ロットまで取引に使っていいのかの問題です。間接的には実効レバレッジをいくつにするかの問題でもあります。

どれだけの総ロット数・必要証拠金を持つかによって「ロスカットラインの金額」を明確にイメージすることができます。自らが設定したロスカットラインに合わせて、取引に使用できる合計ロット数を決めていきます。

前回の記事でも触れましたが本人が納得できる長期的に見ても到達することのない価格にロスカットラインを設定することによって損切りそのものが不要となります。損切り貧乏にならなくて済むわけです。

これができると「損失を確定させず引き延ばしてしまう」というプロスペクト理論を無視できるようになります。

但しロスカットラインは必ず届かない場所に置く必要があります。一旦到達してしまえば資金の大半を失うことになります。最後は自己責任なのですから、あなたがそうなっても納得できる価格である必要があるのです。

「取引手法」は言うまでもなく、実際の取引で用いる方法・戦術です。

巷ではこの手の取引手法を売る情報商材・スクール・自動売買に溢れていて、大抵が少し考えれば到達するような内容か詐欺まがいの内容です。

実際に取引手法を購入して勝てるようになる人もいるかとは思いますが、勝てる人はそれを購入しなくてもいずれ勝てるようになると思います。

初心者さんでしたら最初のうちはひたすら色々な取引手法を真似して取捨選択することになると思うのですが、本人にとって相性の良い取引手法に巡り合うまでにどれだけの数の手法を試すことになるのかは不明です。

今は情報がネット上に無料で溢れているのでその中から自分と相性の良い取引手法を探し磨いていったほうが無駄がないとニャン吉は考えています。

ニャン吉の提唱する方法ならあなたに合った取引手法に辿り着く前に大切な投資資金を減らすことなく、お金を稼ぎながら何度でも練習することが可能です。

ニャン吉の資金管理方法

繰り返しますが本人の責任で本人が納得できる長期的に見ても到達することのない価格にロスカットラインを設定することによって損切りを回避することを重視しています。

個人的にはドル円では過去30年の値幅の外にあることをロスカットラインの条件にしています。

スイスフランショックのようなピーキーな動きや、トルコリラのような泥沼を避けるためにも、安定性と確実性を重視してニャン吉はドル円一本で長期FXをやっています。取引量の少ない通貨はそれだけで大きなリスクを抱えています。

今のところ長期口座では実効レバレッジ2倍以下でロングのロスカットラインが60円以下になるので2倍を目安にしています。

ニャン吉は国内FX業者しか使わないのでアカウントの設定レバレッジは25倍固定です。

「損切りが必要ない=損失が出ない=利益だけしか出ない」なので、確かに本格的なトレーダーさんと比べると利益は少ないものの、確実な利益を確保できています。

実際のロスカットラインは本人が安心して入院したり旅行に行けるレベルで設定すべきですので、好みの価格に設定できるように計算式を載せておきます。自らが設定したロスカットラインに合わせて、実際の取引に使用できる合計ロット数を決めてください。

但しこのロスカットライン計算はスプレッドやスワップを含みません。あくまで目安として用いてください。

指値のロットあたりの平均額単位円 ー ( 口座入金額単位万円 ー 1ロットあたりの必要証拠金単位万円 × 指値の総ロット数単位1万通貨 ) ÷ 指値の総ロット数単位一万通貨 = ロスカットライン単位円

1ロットあたりの必要証拠金は各FX業者によって異なりますが、国内業者でしたら設定レバレッジが25倍なので通常は(平均指値÷25)万円です。

上の計算式だと電卓入力が面倒なのでニャン吉としては下のような方法で計算しています。単位は上と同じです。

( 1ロットあたりの必要証拠金 × 指値の総ロット数 ー 口座入金額 ) ÷ 指値の総ロット数 + 指値のロットあたりの平均額 = ロスカットライン

ロスカットラインはスプレッドが広がることや、予想外のクライマックスピークを想定して保険を掛けた値にしておくことをお勧めます。

ニャン吉は過去30年のドル円の値幅から75円~150円を想定していて、そこへ非常時スプレッド拡大の警戒で10円、念のための保険に5円を更に引き、通常はロスカットラインを60円くらいに設定して長期口座ではロングを入れています。

ショートの場合は165円どころか、担がれるのを警戒して更に保険を掛けたロット数にします。

ロング放置のロスカットラインが60円で怖ければ50円に設定しても構いません。あくまでロスカットラインは本人が安心して入院したり旅行に行けるレベルで設定すべきです。

本人の責任で本人が納得できるロスカットラインを設定してください。

ニャン吉も長期旅行へ行くときはロスカットラインを通常よりグッと下げています。

何度も計算しなおして自身に最適な合計取引ロット数を決めるようにしてください。

参考までに次の記事で一例として「FX全戦全勝の方法計算例 」を挙げています。

また、今回紹介した計算方法ではロスカットラインを計算し辛い場合には、証拠金・損益シミュレーション | OANDA やFX計算ツール (hirose-fx.co.jp)を利用する方法もあります。

ニャン吉の取引手法

現在長期口座でニャン吉が使っている方法は単に200日移動平均線の下へ100あるいは50Pipsごとに1ロットずつ(国内業者の1万通貨を基準に考えているのでMT4では0.1ロットと表記されます)網を張るようにロングの指値を置いていくだけです。

基本ドル円のみを日足で取引しています。

ショートはマイナススワップで損益にマイナスが付くのを嫌ってあまり指しません。

短期口座では今はレジサポ・平行チャネル・レンジを意識して、オーダーブックとRCIを使っています。でも手法なんて相場に合わせてまめに変更しています。実験的な口座なので時々稼働という感じです。

短期口座はポジポジ病対策のための口座です。長期口座での資金管理を徹底する為にはロット数やポジション数を増やしたいといった欲望を我慢する必要があります。成行でエントリーしたいときも待つ必要があります。そんなときの為に短期口座では少しだけレバレッジを上げつつも我慢する事・待つ事・焦らない事を意識しています。

ニャン吉はトレーダーとしては下手っぴの凡人です。

特に今は時々画面を見たタイミングで利益確定をしているだけで、とてもトレードをしているとは言えないような状態です。

それでも損失を出すことなくひたすら勝ち続けているのは「資金管理」を徹底しているからです。

本当に参考にもならない、どうといったことのない取引手法です。

ただ「取引手法」なんて「資金管理」に反しない限り何でも構わないので、ご自身と相性の良い取引手法を用いてください。

本人のやる気・工夫次第で勝率100%を維持しつつも、ニャン吉より高い収益率を出すことは容易だと思います。

トレーダーを目指すあなたへ

多くの人がFXのようなレバレッジの高い投機商品で大切な資金を溶かしていきます。

投機では一攫千金を狙うこともできますが、それは大変危険な賭けにもなります。

何のスキルもなく内容もリスクも深く理解しないまま参加するのはギャンブルと何ら変わりありません。

あなたがもしもこれからFXを始める、あるいは今迄負けていたのならこのニャン吉の方法を試してみてください。

一攫千金を狙う人からみたら低い収益率かもしれません。

しかしながら投資としてみると決して低くはありません。

スーパートレーダーとして開花する人は10%といわれる勝ち組の中でも本当にごく一部です。誰かに教わっただけでなったという人をニャン吉は知りません。

開花するまでには自己学習と練習と試行錯誤が続きます。やっと見つけたはずの聖杯が使用期限間近であることも多々あります。

トレードの適性があれば他人が羨む程の速さでスーパートレーダーとして開花することもありますが、殆どの人がその道半ばで資金を失い諦めていきます。

そしてそのスーパートレーダーですら、いつまでも同じ「取引手法」を繰り返すだけなら変化を続ける相場に乗れずいつかは転落していきます。

でも少し冷静になって考えて「資金管理」を徹底すれば、投資としてそれなりのリターンが得られ、トレーダーになる為に高いリスクをとることなく実践練習を続けることが可能なのです。

お金を払って練習するよりも、お金を貰いながら練習したほうが良くはないですか?

ニャン吉自身は凡才トレーダーなので断言はできませんし遠回りに見えるかもしれませんが、並みのトレーダーからスーパートレーダーへなる道もその延長線上にあると思うのです。

是非今回紹介した資金管理方法を試してみてください。

余程見当違いな手法でもなければ「取引手法」なんて「資金管理」に反しない限り何でも構わないので、あなたの工夫次第で収益率も上げられます。

この記事に辿り着くまでに詐欺や詐欺まがいの勧誘を数多く目にしてきたと思います。

本当に投資や投機業界では詐欺や詐欺まがいの勧誘が多いです。

あなたがそのような勧誘に騙されず食い物にされないことを願ってやみません。